Μνημόνια, ανακεφαλαιοποιήσεις τραπεζών και η ίδρυση του ΤΧΣ

Η στήριξη του τραπεζικού συστήματος στην Ελλάδα ιδίως από το 2007 και μετά έχει υλοποιηθεί με σειρά νόμων, με διάφορους τρόπους και με διαφορετικής φύσεως μέσα. Ένας από τους βασικότερους είναι οι λεγόμενες ανακεφαλαιοποιήσεις των τραπεζών. Ουσιαστικό ρόλο σε αυτό έχει το Ταμείο Χρηματοπιστωτικής Σταθερότητας – ΤΧΣ («Hellenic Financial Stability Fund»,HFSF) που ιδρύθηκε κατ’ επιταγή του πρώτου μνημονίου [1] και αποτελούσε δέσμευση της τότε κυβέρνησης σε συμφωνία με τους δανειστές της Ελλάδος [2].

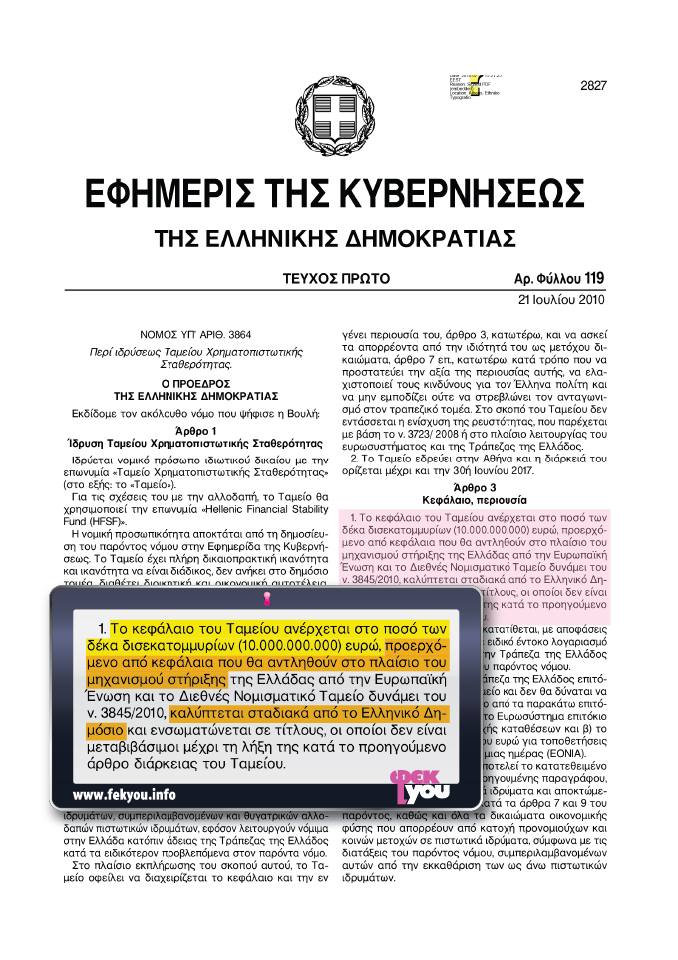

Ιδρύθηκε με αρχικό κεφάλαιο 10 δις ευρώ [3], το οποίο αυξήθηκε στα 50 δις ευρώ αρχικά με πράξη νομοθετικού περιεχομένου (ΠΝΠ) [4] Έπειτα κυρώθηκε (η ΠΝΠ) με νόμο τον Σεπτέμβρη του 2012 [5]. Το κεφάλαιο που προαναφέρθηκε όπως ρητά αναφέρεται δύναται να καλύπτεται (θα κατατεθεί) σταδιακά από το Ελληνικό Δημόσιο, (με ανάλογες επιπτώσεις στο δημόσιο χρέος). Ο δανεισμός δια νόμου και η παροχή όλων αυτών των δισεκατομμυρίων κατευθύνεται προς την ενίσχυση της κεφαλαιακής επάρκειας των πιστωτικών ιδρυμάτων. Οι νόμοι αυτοί παρέχουν ένα ανώτατο ποσοτικό όριο.

Το Ταμείο δεν ανήκει στο δημόσιο τομέα, «ούτε στον ευρύτερο δημόσιο τομέα» διαθέτει διοικητική και οικονομική αυτοτέλεια, λειτουργεί αμιγώς κατά τους κανόνες της ιδιωτικής οικονομίας και διέπεται από τις διατάξεις του παρόντος νόμου. Ο αμιγώς ιδιωτικός χαρακτήρας του Ταμείου δεν αναιρείται ούτε από την κάλυψη του συνόλου του κεφαλαίου του από το Ελληνικό Δημόσιο, ούτε από την έκδοση των προβλεπόμενων αποφάσεων του Υπουργού Οικονομικών.

=> με την Κύρια Σύμβαση Χρηματοδοτικής Διευκόλυνσης (Master Financial Facility Agreement) της 15.3.2012, προσχέδιο της οποίας κυρώθηκε με το νόμο 4060/2012 και

=> τη Σύμβαση Χρηματοδοτικής Διευκόλυνσης (Financial Facility Agreement) της 19.8.2015, το σχέδιο της οποίας κυρώθηκε με το νόμο 4336 της 14-8-2015.

Σύμφωνα με τον ιδρυτικό νόμο του ΤΧΣ τα κεφάλαια του Ταμείου Χρηματοπιστωτικής Σταθερότητας προέρχονται: [8]

α) Από πόρους που αντλούνται στο πλαίσιο του μηχανισμού στήριξης της Ελλάδας από την Ευρωπαϊκή Ένωση και το Διεθνές Νομισματικό Ταμείο δυνάμει του νόμου 3845/2010 και δυνάμει της Κύριας Σύμβασης Χρηματοδοτικής Διευκόλυνσης της 15.3.2012.

β) Από πόρους που αντλούνται δυνάμει της Σύμβασης Χρηματοδοτικής Διευκόλυνσης της 19.8.2015, όπως κάθε φορά ισχύει, και καταβάλλονται στο Ταμείο από το Ελληνικό Δημόσιο.

Το ως άνω κεφάλαιο δύναται να καλύπτεται σταδιακά από το Ελληνικό Δημόσιο και ενσωματώνεται σε τίτλους, οι οποίοι δεν είναι μεταβιβάσιμοι μέχρι τη λήξη της διάρκειας του Ταμείου (30ή Ιουνίου 2020).

Από τα παραπάνω προκύπτει η στενή σχέση μεταξύ των μνημονίων διαχρονικά (2010-2015) και των ανακεφαλαιοποιήσεων των τραπεζών.

Ως πιστωτικά ιδρύματα που ανακεφαλαιοποιούνται νοούνται [9]:

- η επιχείρηση της οποίας η δραστηριότητα συνίσταται στην αποδοχή από το κοινό καταθέσεων ή άλλων επιστρεπτέων κεφαλαίων και στη χορήγηση πιστώσεων για ίδιο λογαριασμό [Κανονισμός (ΕΕ) 575/2013 [10], νόμος 4340/2015]

- συμπεριλαμβανομένων των συνεταιριστικών τραπεζών (η πρόβλεψη αυτή προστέθηκε με το νόμο 4340/2015),

- συμπεριλαμβανομένων των υποκαταστημάτων αυτών που λειτουργούν στην αλλοδαπή,

- καθώς και των θυγατρικών αλλοδαπών πιστωτικών ιδρυμάτων που λειτουργούν στην Ελλάδα.

Τα βασικά χαρακτηριστικά του ΤΧΣ είναι (ενδεικτικά) :

– Το Ταμείο έχει έδρα την Αθήνα και διάρκεια μέχρι και την 30ή Ιουνίου 2020 µε δυνατότητα περαιτέρω παράτασης µε απόφαση του Υπουργού Οικονοµικών.

– Δεν ανήκει στο Δημόσιο τομέα, ούτε στον ευρύτερο δημόσιο τομέα και διαθέτει διοικητική και οικονομική αυτοτέλεια [11].

– Ο αμιγώς ιδιωτικός χαρακτήρας του Ταμείου μάλιστα δεν αναιρείται, ούτε από την κάλυψη του συνόλου του κεφαλαίου του από το Ελληνικό Δημόσιο [12]. Μάλιστα με το λεγόμενο 3 μνημόνιο (νόμος 4336/2015) υπάρχει, όπως είδαμε και σε προηγούμενη δημοσίευση μας, δέσμευση για ιδιωτική διαχείριση τραπεζών που ανακεφαλαιοποιήθηκαν.

Η πρόβλεψη περί διατήρησης της ιδιωτικής διαχείρισης των τραπεζών υπήρχε και στη λεγόμενη πρόταση Juncker που τέθηκε στο δημοψήφισμα τον Ιούλιο του 2015. Συγκεκριμένα στο κεφάλαιο τις πρότασης των δανειστών που τέθηκε στο δημοψήφισμα στο κεφάλαιο με τον τίτλο «Διασφάλιση της χρηματοπιστωτικής σταθερότητας» υπήρχε ρητή αναφορά ότι η ιδιωτική διοίκηση των τραπεζών θα γίνει σεβαστή (σελ. 19) και ότι η στρατηγική μέσω της νομοθεσίας θα κατατείνει να επιστρέψουν οι τράπεζες σε καθεστώς πλήρους ιδιωτικής ιδιοκτησίας (σελ. 20).

– Σκοπός του Ταμείου όπως αναφέρει ο νόμος 4340/2015 είναι η συνεισφορά στη διατήρηση της σταθερότητας του ελληνικού τραπεζικού συστήματος, προς χάριν του δημοσίου συμφέροντος.

– Το Ταμείο απολαμβάνει φορολογικές απαλλαγές και συγκεκριμένα όλων των διοικητικών, οικονομικών και δικαστικών ατελειών του Δημοσίου, απαλλασσόμενο από την καταβολή άμεσων ή έμμεσων φόρων, εισφορών υπέρ τρίτων και τελών οποιασδήποτε φύσης, εξαιρουμένου του Φ.Π.Α. [13].

– Ως όργανα Διοίκησης του Ταμείου ορίζονται το Γενικό Συμβούλιο και η Εκτελεστική Επιτροπή [14].

– Τα μέλη του Γενικού Συμβουλίου, της Εκτελεστικής Επιτροπής και το προσωπικό του Ταμείου δεν έχουν αστική ευθύνη έναντι τρίτων για πράξεις ή παραλείψεις κατά την άσκηση των καθηκόντων τους, παρά μόνο για βαρεία αμέλεια και δόλο [15]. Τα μέλη του Γενικού Συμβουλίου και της Εκτελεστικής Επιτροπής επιλέγονται, ύστερα από δημόσια πρόσκληση ενδιαφέροντος, από Επιτροπή Επιλογής, η οποία συστήνεται με απόφαση του Υπουργού Οικονομικών [16].

– Τα μέλη της Επιτροπής Επιλογής δεν έχουν αστική ευθύνη έναντι τρίτων για πράξεις ή παραλείψεις κατά την άσκηση των καθηκόντων τους, εκτός από περιπτώσεις δόλου ή βαριάς αμέλειας [17]. Η Επιτροπή Επιλογής αποτελείται από έξι (6) ανεξάρτητους εμπειρογνώμονες. Εκ των οποίων τρεις (3), συμπεριλαμβανομένου του Προέδρου, υποδεικνύονται από την Ευρωπαϊκή Επιτροπή, την Ευρωπαϊκή Κεντρική Τράπεζα και τον Ευρωπαϊκό Μηχανισμό Σταθερότητας αντίστοιχα, δύο (2) από τον Υπουργό Οικονομικών και ένας (1) από την Τράπεζα της Ελλάδος. Προεπιλεγεί (και αξιολογεί ετησίως) τα μέλη του Γενικού Συμβουλίου και της Εκτελεστικής Επιτροπής, προτείνει την αμοιβή τους, καθώς και τους λοιπούς όρους εργασίας τους [18].

– Ο κομβικός ρόλος της Τράπεζας της Ελλάδος και της ΕΚΤ στα πλαίσια του SSM.

Σύμφωνα με τη μονάδα εξυγίανσης της Τράπεζας της Ελλάδος [19] την χρονική περίοδο 2011-2013 το ΤΧΣ έχει καταβάλει για σκοπούς εξυγίανσης και ανακεφαλαιοποίησης ποσό 40,7 δις ευρώ. Αργότερα με το λεγόμενο τρίτο μνημόνιο προβλέφθηκαν για την ανακεφαλαιοποίηση των τραπεζών επιπλέον 25 δις ευρώ [20], φθάνοντας ως πρόβλεψη τα 75 δις ευρώ με βάσει τους παραπάνω νόμους.

Η τελευταία πάντως αξιολόγηση (stess test) της Ευρωπαϊκής Κεντρικής Τράπεζας των λεγόμενων 4 συστημικών ελληνικών τραπεζών είχε ως αποτέλεσμα την διαπίστωση 14,4 δις ευρώ κεφαλαιακού ελλείμματος στις 4 ελληνικές τράπεζες [21]:

- Alpha Bank (2,74 δις ευρώ)

- Eurobank (2,12 δις ευρώ)

- Εθνική Τράπεζα (4,60 δις ευρώ)

- Τράπεζα Πειραιώς (4,93 δις ευρώ)

Στο θέμα των ανακεφαλαιοποιήσεων των τραπεζών και στο ΤΧΣ θα επανέλθουμε μελλοντικά.

Σχετικά (ενδεικτικά) :

- [1] Νόμος 3845/2010 (μνημόνιο 1), σελ. 1344 και 1357 του ΦΕΚ, αριθμός 17. Μπορείτε να κατεβάσετε το νόμο πατώντας εδώ Νόμος 3845/2010

- [2] Βλ. και Έκθεση της Επιστημονικής Υπηρεσίας της Βουλής του νόμου 3864/2010.

- [3] Άρθρο 3 παράγραφος 1 του Νόμου 3864/2010 (Ίδρυση Ελληνικού Ταμείου Χρηματοπιστωτικής Σταθερότητας). Μπορείτε να κατεβάσετε το νόμο πατώντας εδώ Νόμος 3864/2010

- [4] Πράξη Νομοθετικού Περιεχομένου (ΦΕΚ Α 94/19 Απριλίου 2012). Μπορείτε να κατεβάσετε το ΦΕΚ πατώντας εδώ ΦΕΚ Α 94/2012

- [5] Άρθρο πρώτο, άρθρο 1 παράγραφος 1, του νόμου 4079 του 2012. Μπορείτε να κατεβάσετε το νόμο πατώντας εδώ Νόμος 4079/2012.

- [6] Νόμος 3864/2010, άρθρο 2 παράγραφος 6, όπως ισχύει και μετά το νόμο 4340/2015. Βλ. και υποσημείωση 8.

- [7] Με τη δημοσίευση στις 1 Νοεμβρίου του 2015 του νόμου 4340 με τίτλο: «Για το πλαίσιο ανακεφαλαιοποίησης των πιστωτικών ιδρυμάτων και άλλες διατάξεις του Υπουργείου Οικονομικών», σελίδα 1415 του ΦΕΚ. (Τροποποίηση του άρθρου 2 του νόμου 3864/2010). Μπορείτε να κατεβάσετε το νόμο πατώντας εδώ Νόμος 4340/2015.

- [8] Άρθρο 3 παράγραφος 1 του Νόμου 3864/2010 όπως ισχύει μετά το νόμο 4340/2015 και τις παραγράφους 1 και 2 αντίστοιχα άρθρου 5 του Νόμου 4346/2015.

- [9] Άρθρο 1, Νόμου 4340/2015

- [10] Κανονισμός (ΕΕ) του ευρωπαϊκού κοινοβουλίου και του συμβούλιου 575/2013, Επίσημη Εφημερίδα της Ευρωπαϊκής Ένωσης L 176/1, της 27.6.2013.

- [11] Άρθρο 1 παράγραφος 1 του Νόμου 3864/2010, όπως συμπληρώθηκε από το Νόμο 4152/2013, άρθρο πρώτο, παράγραφος Δ, υποπαράγραφος Δ.3, περίπτωση 1.

- [12] Άρθρο 1, Ν. 3864/2010.

- [13] Άρθρο 15, νόμου 3864/2010

- [14] Άρθρο 4 παράγραφος 1, νόμου 3864/2010, όπως ισχύει μετά τους νόμους 4340 (σελίδα 1420 & 1428 του ΦΕΚ ) και 4346 του 2015.

- [15] Άρθρο 4α και 16Γ του Νόμου 3864/2010, όπως αντικαταστάθηκε από το Νόμο 4340/2015.

- [16] Βλ. άρθρα 4 παράγραφος 5 και 4α του νόμου 3864/2010, όπως ισχύουν και μετά το νόμο 4346/2015, άρθρο 5 παράγραφος 4.

- [17] Νόμος 4340/2015, σελίδα του ΦΕΚ 1420

- [18] Ομοίως σελίδα του ΦΕΚ 1420.

- [19] «Το χρονικό της μεγάλης κρίσης – η Τράπεζα της Ελλάδος 2008-2013», σελ. 206, πίνακας 23, υποσημείωση 7

- [20] Νόμος 4336/της 14ης Αυγούστου 2015 (μνημόνιο 3). Μπορείτε να κατεβάσετε το νόμο πατώντας εδώ Νόμος 4336/2015.

- [21] Αποτελέσματα αξιολόγησης των 4 ελληνικών τραπεζών από την Ευρωπαϊκή Κεντρική Τράπεζα. Η Τραπεζική Εποπτεία της ΕΚΤ διενήργησε συνολική αξιολόγηση των τεσσάρων σημαντικών ελληνικών τραπεζών (Alpha Bank, Eurobank, Εθνική Τράπεζα της Ελλάδος και Τράπεζα Πειραιώς) σύμφωνα με την απόφαση της συνόδου κορυφής για το ευρώ της 12ης Ιουλίου 2015 και το μνημόνιο συνεννόησης μεταξύ της Ευρωπαϊκής Επιτροπής – ενεργούσης εξ ονόματος του Ευρωπαϊκού Μηχανισμού Σταθερότητας (ΕΜΣ) –, της Ελληνικής Δημοκρατίας και της Τράπεζας της Ελλάδος που υπογράφηκε στις 19 Αυγούστου 2015.

- [22] Νόμος 4099/2012, άρθρο 164 παράγραφος 5. Μπορείτε να κατεβάσετε το νόμο πατώντας εδώ Νόμος 4099/2012, που προσέθεσε παράγραφο στο άρθρο 3 παράγραφος 6 του Νόμου 3864/2010 (όπως ισχύει και μετά το νόμο 4340/2015). Ο Ευρωπαϊκός Μηχανισμός Σταθερότητας έχει κυρωθεί με Νόμο 4063/2012 (ESM). Μπορείτε να κατεβάσετε το νόμο πατώντας εδώ Νόμος 4063/2012.

Σχετικά άρθρα:

- Μνημόνιο 3: Δέσμευση για ιδιωτική διαχείριση τραπεζών που ανακεφαλαιοποιήθηκαν (δημοσίευση 19 Οκτωβρίου 2015)

- Μνημόνιο 3 και ανακεφαλαιοποιήσεις τραπεζών (δημοσίευση 20 Οκτωβρίου 2015)

Σχετική ιστοσελίδα:

Έρευνα: Σταύρος Τσίπρας – Δικηγόρος